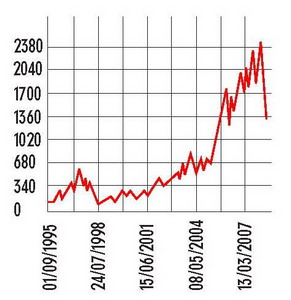

Этим летом мировой финансовый кризис докатился до российского фондового рынка, который в результате четырехмесячного падения потерял почти половину своей капитализации. Явным образом скольжение вниз было усугублено войной. На извечные вопросы — кто виноват в обвале российского рынка и что делать в сложившихся обстоятельствах — попытался найти ответы The New Times

Этим летом мировой финансовый кризис докатился до российского фондового рынка, который в результате четырехмесячного падения потерял почти половину своей капитализации. Явным образом скольжение вниз было усугублено войной. На извечные вопросы — кто виноват в обвале российского рынка и что делать в сложившихся обстоятельствах — попытался найти ответы The New Times

В 2006–2007 годах изрядная часть российского населения обзавелась наконец свободными средствами и, устав от безудержного потребления, задумалась о будущем. Инвестиции стали одной из самых модных тем. Количество паевых фондов и управляющих компаний начало расти в геометрической прогрессии. Самые отчаянные с азартом и энтузиазмом приняли участие в «народных IPO», став обладателями акций «Роснефти», Сбербанка и ВТБ. Сегодня акционеры этих госкомпаний проклинают те дни, когда впервые увидели по телевизору рекламу предстоящего размещения акций, и готовятся пополнить ряды обманутых вкладчиков, требуя вернуть вложенные деньги и публично расстрелять главу ВТБ Андрея Костина.

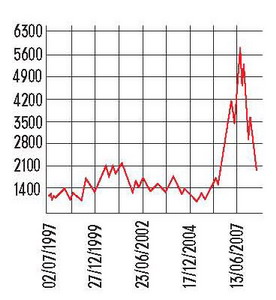

Гадать, был ли российский фондовый рынок образца середины мая 2008 года «мыльным пузырем», сегодня уже бессмысленно: пузырь лопнул, и это лучшее доказательство того, что рынок, мягко говоря, был несколько перегрет. Однако, оглядываясь на события предыдущих месяцев, неплохо было бы разобраться, чем именно было вызвано столь драматическое развитие событий. Это, по меньшей мере, могло бы помочь спланировать дальнейшие действия и осознать существующие на данный момент риски.

Подстава

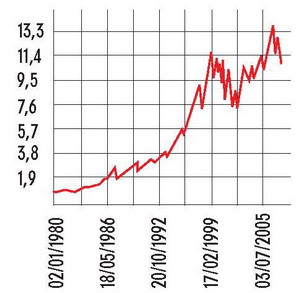

Объясняя падение котировок акций российских компаний, российские политики, как правило, ссылаются на американский финансовый кризис: «Пусть американцы сами разбираются со своей ипотечной системой. Если говорить по-простому, они, конечно, подставили почти всех», — сетовал на прошлой неделе российский президент, рассуждая о том, насколько недооценены российские компании. Изрядная доля истины в этих словах действительно присутствует. Вывод денег с развивающихся рынков — явление повсеместное и в значительной степени вынужденное. Крупные западные фонды и инвестиционные банки, получив колоссальные убытки от вложения в ипотечные бумаги и акции финансового сектора, вынуждены продавать все подряд, чтобы сохранить достаточный уровень ликвидности. Кроме того, российская экономика, за последние годы изрядно подсевшая на дешевые западные кредиты, в одночасье лишилась этого источника, оставшись с многомиллиардными долгами, которые невозможно рефинансировать на Западе. Российский ЦБ, который вполне справляется с добавлением дефицитной ликвидности на рынок, держится тем не менее прижимисто, поскольку назначен главным ответственным за сдерживание инфляции. В результате кредиты стали существенно более дорогими и дефицитными, что не может не сказываться на рентабельности бизнеса. Попытка министра финансов Алексея Кудрина объявить Россию «островом стабильности» была воспринята инвесторами как хорошая шутка. Ни Россия, ни даже Китай, темпы роста экономики которого давно уже не опускаются ниже 10% годовых, в условиях кризиса ликвидности не являются «тихой гаванью» для инвесторов. Достаточно взглянуть на график индекса Шанхайской биржи, который от максимальных значений прошлого года потерял почти две трети.

Впрочем, главная слабость российской экономики заключается в значительно выросшей за последние годы зависимости от мировых цен на нефть. Большинство амбициозных планов и многомиллиардных инвестиций делается в расчете на то, что сырье как минимум не подешевеет. Для привыкшего к десятилетнему подорожанию сырья рынка падение нефтяных цен на треть и цен на промышленные металлы вдвое вызвало шок.

Вербальные интервенции

Впрочем, если следовать хронологии событий, российский рынок начал падать еще до того, как цены на нефть пошли вниз. «Главную ответственность за экономику ныне несет Путин, так как именно он занимает пост премьер-министра. Он не только перепугал рынки, говоря о бизнесменах, точно о чеченских террористах; он также шокировал простых россиян, заявив, что их главная тревога — рост инфляции — абсолютно не его дело. Он обвинил в инфляции Центробанк. После восьми лет роста, опиравшегося на энергоносители, Путин не очень-то готов к каким бы то ни было спадам» — к такому выводу пришла самая авторитетная деловая газета Financial Times.

Действительно, снижение котировок переросло из банальной коррекции в паническое падение после приснопамятного выступления российского премьера на тему сбытовой политики компании «Мечел» и болезни ее главы Игоря Зюзина. Инвестиционный климат в стране и без того серьезно ухудшился, прежде всего из-за конфликта акционеров ТНК-BP, в котором приняли самое деятельное участие российские силовики, устраивавшие обыски в офисах компании, а также миграционная служба. Она лишала рабочих виз иностранных работников компании, включая и ее председателя правления. После же выступления Путина резко активизировалась Федеральная антимонопольная служба: не проходит недели, чтобы не было объявлено о новом громком расследовании — то против страховщиков, то против нефтяников, то против металлургов. Активизировались и иностранные инвесторы, которые перестали дожидаться благоприятных цен для вывода капитала из страны. Последней каплей для иностранцев стал вооруженный конфликт в Грузии. После его начала обвальное падение переросло в паническую распродажу. Рынок получил небольшую передышку после прекращения боевых действий, однако признание Абхазии и Южной Осетии сделало процесс практически неконтролируемым.

Не добавляли оптимизма чрезвычайно пессимистичные высказывания чрезвычайно авторитетного на Западе российского вицепремьера министра финансов Алексея Кудрина. Его «крестовый поход» против снижения НДС увенчался рядом алармистских заявлений, одно из которых привело к обвалу рынка в минувший вторник сразу на 9% по индексу ММВБ (индекс РТС потерял более 7%).

Помощь близка

На прошлой неделе власти наконец заметили вакханалию, которая творится на фондовом рынке. В ход пошли вербальные интервенции, причем задействована была сразу «тяжелая артиллерия». «Та ситуация, которая на фондовом рынке существует, — я уверен в том, что это временное явление, — она очевидно не отражает объективного состояния экономики. Российский фондовый рынок остается весьма перспективным для вложений, и серьезные инвесторы это понимают», — заявил на прошлой неделе президент Дмитрий Медведев. И еще «правительство и Центральный банк должны предпринять все необходимое для притока на финансовый рынок дополнительных финансовых средств, это совершенно очевидно, и это нужно сделать обязательно», — заявил президент. Рынку этого хватило на полчаса роста, после чего падение продолжилось. Гораздо более значимым стало обещание Минфина разместить часть средств Фонда национального благосостояния (ФНБ) на российском фондовом рынке. Однако до рынка эти деньги дойдут не раньше ноября, так что до того времени падение может продолжиться.

Что делать

Президент обещает, что рынок восстановится. Денег у правительства более чем достаточно, чтобы это обещание выполнить. Вопрос в том, с какого уровня начнется это восстановление и насколько далеко готов будет зайти Минфин в скупке дешевых российских бумаг на деньги ФНБ. В конце концов, эта «кубышка» должна обеспечивать устойчивость пенсионной системы, а пенсионеров у нас гораздо больше, чем инвесторов. Попытки угадать «дно» рынка сегодня сродни попыткам поймать падающий нож. Однако для долгосрочных инвесторов ситуация вполне благоприятна. Прибыли компаний к следующей выплате дивидендов сильно упасть не должны, и сегодняшние покупатели акций могут получить гораздо больше, чем разместив деньги на депозитах. Правда, в случае серьезного ухудшения политической обстановки — например, возобновления войны в Грузии, — есть риск потерять все.

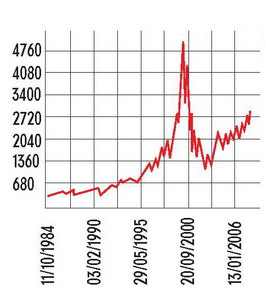

1) NASDAQ Comp. — лопнувший «интернет-пузырь». Индекс так и не восстановился после драматической распродажи 2000–2001 годов.

2) Dow Jones Industrials пострадал гораздо меньше и смог восстановиться достаточно быстро благодаря тому, что в индекс включены компании «традиционных» секторов, приносящие реальную прибыль.

3) Индекс Шанхайской биржи Shanghai Comp. — классический пример лопнувшего пузыря — потерял почти две трети от своего прошлогоднего максимума.

4) Не исключено, что падение индекса РТС продолжится. Однако в отличие от падения NASDAQ индекс имеет все шансы в обозримом будущем восстановиться, поскольку в него входят компании реального сектора.