Рынок московского жилья перешел к новому этапу своего развития и приблизился к западным аналогам. Аномальные темпы роста цен жилья замедлились и, похоже, надолго. Инвестировать в недвижимость на год-два теперь совсем не имеет смысла, поскольку прибыль будет небольшой. Инвесторы смогут рассчитывать на менее доходные стратегии, например на покупку жилья с последующей сдачей его в аренду.

Анна Красилова,

Кирилл Хромов

В марте 2000 года, например, можно было приобрести квартиру на северо-западе Москвы за $58 тысяч. Сегодня эту же квартиру можно продать за $350 тысяч. За семь лет ее стоимость увеличилась в шесть раз! Таким образом, на росте цены можно было заработать в среднем по 72% в год, не прикладывая никаких усилий. Есть ли шанс и в будущем увеличивать свои инвестиции подобным способом? Ведь многие аналитики предрекают, что рынок недвижимости лопнет в любой момент как мыльный пузырь.

Известно, что в большинстве развитых и развивающихся стран цены на жилую недвижимость растут вместе с экономикой страны, то есть темп роста цен на жилье приблизительно равен сумме прироста валового внутреннего продукта (ВВП) страны и темпа инфляции. Исторически сложилось, что рынок недвижимости Москвы является бивалютным: цены на жилье выражаются в долларах. Поэтому помимо инфляции рубля цену формирует также обменный курс рубля к доллару. Таким образом, чтобы спрогнозировать дальнейшую тенденцию московского рынка жилья, нужно разложить ценовой рост на составляющие и выделить тренд. Сравнив фактический рост цен с получившимся трендом, мы сможем понять, подкреплены ли заоблачные цены на недвижимость реальными сдвигами в экономике или рынок перегрет и его ожидает обвал.

Поясним эту мысль на примере. Предположим, что инвестор покупает квартиру площадью 80 кв. м по среднерыночной цене в январе 2000 года. Индекс стоимости жилья был на отметке $700 за кв. м, тогда стоимость квартиры составила $56 тысяч. По российскому законодательству сделка должна быть оплачена в рублях, таким образом, при курсе 27 рублей за доллар стоимость сделки была равна 1 512 000 рублей. Теперь посмотрим, что произошло с экономикой и со стоимостью квартиры через год. Валовый внутренний продукт вырос в России на 10%. При этом общий уровень цен в стране поднялся за 2000 год на 20,2%. Рубль за этот год подешевел, и курс составил 28,16 рубля за доллар. Средняя стоимость жилья выросла на $100 за кв. м, и цена квартиры на рынке достигла $64 тысяч; с учетом курсовой разницы квартиру можно было выставить на продажу за 1 802 240 рублей. Таким образом, квартира подорожала на 14,3%.

Теперь сравним эти 14,3% с темпами роста тренда. Если бы речь шла о западном рынке, то рост средней цены на жилье составил бы 10% (рост ВВП) плюс 20,2% (инфляция национальной валюты). С учетом бивалютности московского рынка сюда добавляется изменение курса доллара. В нашем случае +4,3%. Итого получаем, что рост тренда составил 34,5%. Разница фактического роста цен и роста тренда составила 20,2%. То есть получается, что в 2001 году московская жилая недвижимость была недооценена рынком на 20,2%!

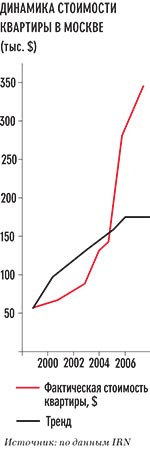

| На графике представлены фактическая кривая стоимости квартиры и линия тренда стоимости той же самой квартиры с 2000 по 2007 год. Разница между линиями показывает, недооценена или переоценена недвижимость. Если тренд превышает фактическую стоимость, то жилье недооценено рынком, и наоборот. |

|

|

Аналогичные расчеты можно произвести и для последующих годов, что изображено на графике слева.

В итоге в 2007 году инвестор мог бы выставить квартиру за $336,8 тысячи и продать ее за 8 941 500 рублей, что почти в два раза превышает стоимость, рассчитанную на основе данных об инфляции, экономическом росте и курсе рубля (тренд): $173,2 тысячи, или 4 675 920 рублей.

Что же тогда такое разница между фактической ценой жилья и ценовым трендом и почему она возникает? Показанная на графике разница отражает оценку стоимости недвижимости ее покупателями и инвесторами. Фактическая цена на жилье будет выше тренда, если доверие к недвижимости как к инвестиционному активу высоко или рынок несбалансирован (спрос на жилье превышает его предложение).

Разложим наш тренд на отдельные составляющие: инфляцию рубля, темпы роста ВВП и изменение курса доллара. Сложив эти кривые, мы увидим, как в течение семи лет должен был бы расти рынок жилья на Западе.

Однако в Москве ситуация менялась более драматично. Серые столбики показывают, насколько московский рынок жилья более волатилен, нестабилен: рост цен на нем очень неравномерный.

Весь рассматриваемый период можно условно разделить на три этапа.

На первом этапе, как видно из графика, в 2000 —2003 годах покупатели и инвесторы недооценивали жилье. Это было обусловлено кризисом 2000 года, когда цены резко упали, и последующей посткризисной реабилитацией рынка.

Второй этап начался с конца 2003 года, когда рынок стал набирать обороты: за несколько месяцев среднерыночная цена подскочила на 40%, перевалив за отметку $1,5 тысячи за кв. м. Таким ростом цен рынок отреагировал на действия властей. Как известно, в конце марта 2005 года вступил в силу федеральный закон «Об участии в долевом строительстве», сокративший финансовые возможности застройщиков, что сразу же негативно отразилось на предложении новостроек. Наконец, третий этап начался в ноябре 2005 года: рост цен значительно ускорился и превысил линию тренда. Одним из основных двигателей роста цен на этом этапе стала программа «Доступное жилье». В разы повысилась доля так называемого социального жилья в общем объеме вводимых в эксплуатацию жилых площадей, что опять же сократило поступления жилплощадей на рынок.

Итак, является ли сегодняшняя ситуация с переоценкой жилья рынком мыльным пузырем? Ведь сейчас цены на квартиры в Москве в два раза превышают тот уровень цен, который сложился бы на Западе при аналогичных макроэкономических показателях. Или же такая ситуация отражает реальное соотношение избыточного спроса и дефицитного предложения? В первом случае рынок ожидает ценовой коллапс, тогда как в последнем ситуация может измениться лишь при значительном скачке в темпах строительства, и то если спрос не будет расти.

Наш анализ показал, что если и можно говорить о подавлении мыльного пузыря, то только в последние два года, когда темпы роста на столичную недвижимость превысили тренд, характерный для стабильного рынка. Однако говорить о переоцененности рынка даже сейчас было бы преждевременно. Во-первых, мировой опыт показывает, что, в отличие от многих других рынков (например, фондового), рынок недвижимости достаточно консервативен, и случаи, когда номинальные цены начинают снижаться, редки как для развитых, так и для развивающихся стран. Пузыри на этих рынках могут сохраняться достаточно продолжительное время. Примером служит и сегодняшний кризис на рынке недвижимости в США. Таким образом, если на нашем рынке сформируется пузырь, он может сохраняться в течение нескольких лет, и ожидать какого-либо снижения цен в ближайшие годы не стоит.

Но даже о появлении пузыря говорить преждевременно. Пока рынок перескочил на новый уровень, и реальная линия тренда проходит теперь выше, чем показано на графике. Связано это с тем, что тренд, рассчитанный нами, был бы актуален для рынка недвижимости в развитой стране. В России рынок недвижимости сталкивается с многими ограничениями, что снижает его эффективность. В частности, это непрозрачный механизм распределения земли, большие дополнительные социальные нагрузки на застройщиков — то есть обязательства застройщиков, получающих землю под возведение жилья, передавать часть квартир муниципалитету, а также строить социальные объекты: школы, больницы и т.д. Все эти факторы приводят к формированию определенной наценки на равновесную для рынка цену. Все вышеозначенные факторы снижают конкуренцию на строительном рынке, что также влечет некоторую наценку. Тем не менее все эти факторы неспособны провоцировать более высокие темпы роста цен, поскольку их будут сдерживать многие макроэкономические факторы, не зависящие от ситуации на конкретном рынке: например, темпы роста доходов населения лишь формируют наценку в виде определенной доли от равновесной цены, размер которой достаточно устойчив в течение времени.

Таким образом, значительного падения цен на рынке жилья в обозримой перспективе ожидать не приходится, к этому нет ни одной предпосылки. Однако и расти прежними темпами (по 40 —100% в год) цены уже не будут. Рост прошлых лет был догоняющий, то есть недвижимость в Москве была фактически недооценена и рынок просто стремился достичь уровня цен, отвечающего уровню развития страны. По этой же причине и спрос на московском рынке до последнего времени значительно превышал предложение.

Теперь же рынок стабилизируется, и это значит, что спекулянты должны его в скором будущем покинуть. Ведь теперь на этом рынке невозможно получить сверхприбыль, однако для инвесторов, которые стремятся вложить свои деньги в надежный актив на несколько лет, он остается по-прежнему привлекателен — рынок продолжит свой рост темпами около 20% в год. Кризис могут спровоцировать только серьезные проблемы во всей экономике России, однако даже в этом случае падение цен — если оно произойдет — будет незначительным и кратковременным. Если вы хотите сохранить деньги и, не особенно рискуя, немного заработать, квартира в Москве остается отличным инструментом для инвестиций на несколько лет вперед. Инвестировать же в недвижимость на год-два теперь совсем не имеет смысла, поскольку прибыль будет небольшой, но даже ее вы, скорее всего, потеряете на издержках, связанных с оформлением сделки по приобретению и последующей продаже объекта. Инвесторы смогут рассчитывать на менее доходные стратегии — например, на покупку жилья с последующей сдачей его в аренду.